Die BVG-Abstimmungsvorlage vom 22. September ist komplex, verwirrlich und politisch komplett verunglückt. In meiner Kolumne lege ich deshalb zwei wichtige, versteckte Strukturelemente der 2. Säule offen. Diese werden von den Medien und den Verteidigern der BVG-Vorlage verschwiegen.

Der erste Punkt ist betrifft den Finanzsektor, der bei der 2. Säule private Erträge absahnt. Beim zweiten Punkt geht es um die sogenannte Umverteilung von jung zu alt in der 2. Säule. Diese ist nämlich zu einer Umverteilung von alt zu jung geworden, was die Senkung des Umwandlungssatzes unnötig macht. Doch der Reihe nach.

1

Die versteckten Sickerkosten in der 2. Säule

Die rund 1350 Pensionskassen und BVG-Einrichtungen in der Schweiz sind zwar vom Gesetzgeber als gemeinnützige, gewinnfreie Institutionen (meist Stiftungen) konzipiert worden. Aber unterhalb dieser Stiftungen hat sich im Laufe der Jahre mit vielen Liberalisierungsschritten eine Vermögensverwaltungsindustrie von Banken, Anlagefonds, Asset Managern, Fonds und Hedgefonds etabliert, die Ende 2022 rund 1,1 Billionen Franken als Sparkapital verwalteten. Das entspricht anderthalbmal dem Bruttoinlandprodukt der Schweiz. Das Finanzbusiness verrechnet den Pensionskassen für die Vermögensverwaltung Bankgebühren, Depotgebühren, Asset-Management-Fees, Courtagen, Transaktionskosten, Stempelsteuern und so weiter.

Dieses Anlagebusiness ist in der Gesamtheit intransparent und es herrscht ausser bei den ganz grossen Pensionskassen wenig Wettbewerb. Deshalb schwanken die Vermögensverwaltungskosten der einzelnen Pensionskassen zwischen 0,2 Prozent der Kapitalsumme bei den grossen Kassen wie Publica oder BVK und 0,8 Prozent bei kleineren Kassen. Externe Anlagespezialisten bewerten diese Kosten für institutionelle Anlagen als zu hoch.

Die grössten Vermögensverwaltungskosten werden für die aktiv verwalteten Hedgefonds mit sehr hohen Risiken und grossen administrativen Umtrieben verrechnet. Die durchschnittlich acht Prozent Hedgefonds-Anlagen (als «alternative Anlagen» bezeichnet) machen über 30 Prozent aller Vermögensverwaltungskosten aus, ohne dass sie auf lange Frist höhere Kapitalerträge einbringen.

«Heute versickern durchschnittlich rund 1500 Franken pro Versicherten und Jahr in der Finanzindustrie und (zum kleinen Teil) in der Kassenverwaltung.»

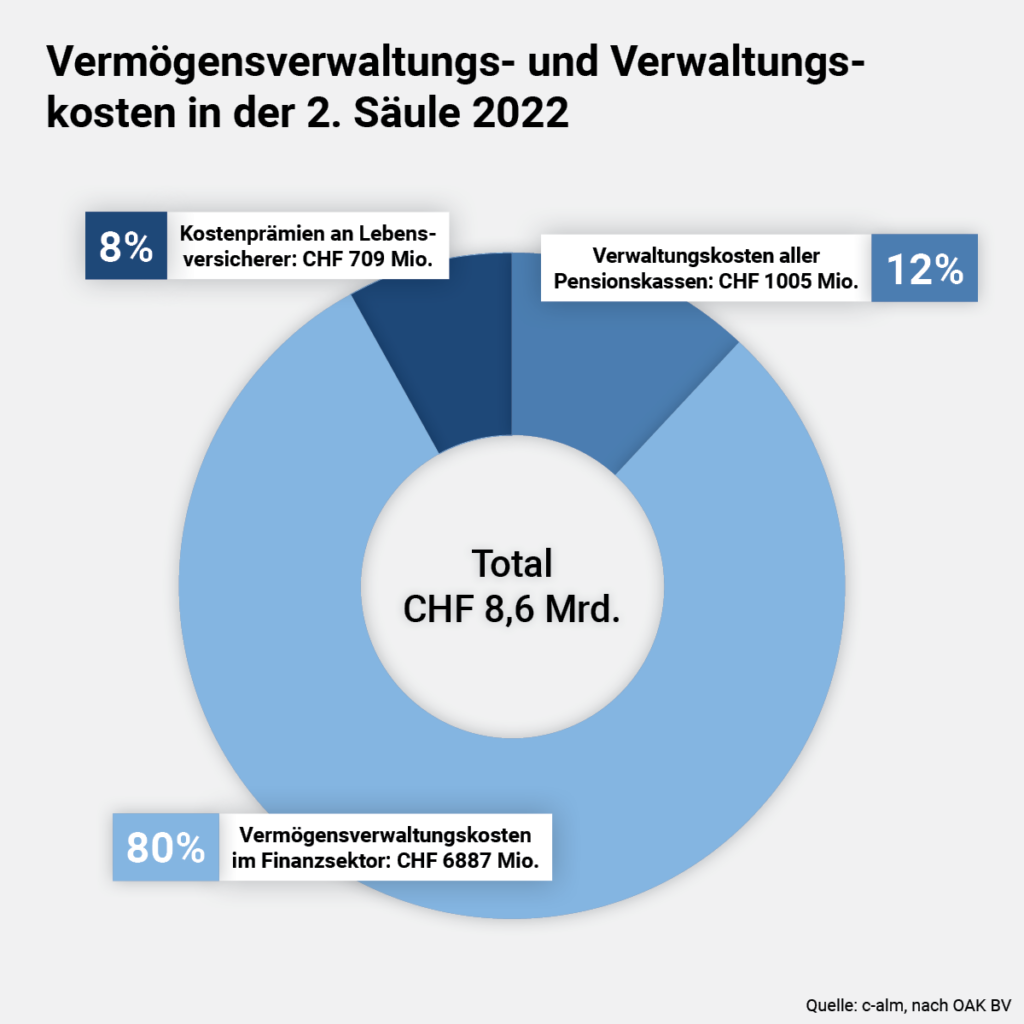

Neben den Vermögensverwaltungskosten, die 80 Prozent der Gesamtkosten ausmachen, verrechnen die Pensionskassen ihre eigenen Verwaltungskosten für Personallöhne, Mieten und so weiter. Bei Kassen oder Sammelstiftungen, die für ihre Anlagen eine Rückdeckung bei grossen Lebensversicherungen beanspruchen, werden auch zusätzlich Kostenprämien belastet, die mit rund 0,8 Prozent ebenfalls als sehr hoch gelten.

Kennziffern als Vergleichsgrössen

Die 8,6 Milliarden Franken Verwaltungs- und Vermögensverwaltungskosten der 2.Säule im Jahr 2022 entsprechen:

- Durchschnittlich 1500 Franken pro Jahr und Pensionskassen-Versicherten (d.h. alle aktiven Versicherten plus alle Altersrentenbezüger)

Oder

- Durchschnittlich 0,7 Prozent der Anlagesummen der Pensionskassen 2022

Oder

- Durchschnittlich 18,7 Prozent aller Renten- und Kapitalzahlungen 2022

Daten-Quelle: Die Daten basieren auf der Methodik und den Vorschriften der Oberaufsichtskommission (OAK BV) des Bundes für die BVG-Einrichtungen. Die OAK BV definiert die Vermögensverwaltungskosten und schliesst bei Dachfonds auch die TER von Unterfonds ein (TER = Total Exchange Ratio, d.h. Quote aller Gesamtkosten). Die Datensätze wurden von der Firma c-alm, Zürich, nach der OAK-Methodik erhoben. c-alm hatte 2021 und 2019 im Auftrag der OAK die Erhebungsmethodik entwickelt.

Missstand beheben

Mit den Kapitalanlagen werden Erträge für die Pensionskassen in Form von Zinsen und Dividenden erwirtschaftet. Aber: Die Verwaltung von Kapitalanlagen im privaten Finanzsektor kostet. Die Kapitalien der 2. Säule sind zwangsersparte Gelder der Versicherten. Das Zwangssparen mittels Lohnbeiträgen durch Arbeitgeber und Angestellte sowie auch die Organisation der Kassenverwaltungen unterstehen dem BVG-Gesetz.

«Eine Ablehnung der BVG-Vorlage wird die Gelegenheit wieder eröffnen, die volle Kostentransparenz der Pensionskassen-Kapitalanlagen zu fordern.»

Das private Anlagebusiness für die Kassenvermögen der 2. Säule ist intransparent. Es besteht ein öffentliches Interesse, nicht nur die Verwaltungs- sondern auch alle Vermögensverwaltungskosten zusammen transparent zu machen und die Kassen zu vergleichen, analog zum öffentlichen Vergleich der Krankenversicherungs-Prämien. Eine Ablehnung der BVG-Vorlage wird die Gelegenheit wieder eröffnen, die volle Kostentransparenz der Pensionskassen-Kapitalanlagen zu fordern.

Wir haben nie eine Deckelung der Vermögensverwaltungskosten verlangt. Aber von meiner Seite, von der Gewerkschafts-Seite und vom Parlament wird seit langem eine volle Transparenz und Vergleichbarkeit des Totals aller Verwaltungs- und Vermögensverwaltungskosten für jede Kasse gefordert. Doch der Pensionskassenverband ASIP und die kassenhörige Vizedirektorin des Bundesamts für Sozialversicherung (BSV) sabotieren diese Kostenvergleichbarkeit seit Jahren. Eine Offenlegung des Totals der Kosten mit einer vergleichbaren Kennziffer würde bei den Stiftungsräten mehr Kostenbewusstsein und Kostendruck erzeugen.

2

Die Mär von der Umverteilung von jung zu alt in der 2. Säule

Während Jahren wurde vom Pensionskassenverband und vom Bankensektor eine Senkung des Umwandlungssatzes gefordert, was eine Rentensenkung für die Pensionierten bewirkt. Doch diese Senkung des Umwandlungssatzes bei Kassen im obligatorischen Bereich ist überflüssig geworden, wie folgende Ausführungen zeigen.

Senkung des Umwandlungssatzes ist unnötig

Mit der BVG-Vorlage soll der Umwandlungssatz von 6,8 Prozent auf 6,0 Prozent gesenkt werden. Das bedeutet: Die Altersrente pro 100’000 Franken sinkt von 6800 auf 6000 Franken pro Jahr. Diese Senkung im obligatorischen Bereich trifft Personen mit mittleren und tiefen Jahreseinkommen von 22’000 bis ungefähr 88’000 Franken. Obwohl diese Rentensenkung teilweise mit höheren Beiträgen (welche alle Versicherten betrifft) kompensiert wird, führt die Senkung des Umwandlungssatzes für einen Teil der sogenannten Übergangsgeneration per Saldo zu weniger Geld nach der Pensionierung.

Die Kassen mit Versicherten im überobligatorischen Bereich, also Lohneinkommen von über 88’000 Franken, haben ihre Umwandlungssätze, weil nicht reguliert, schon lange gesenkt. Im Mittel der Kassen im überobligatorischen Bereich liegt der Umwandlungssatz 2024 bei ca. 5,2 Prozent.

Umverteilung von jung zu alt hat sich gedreht

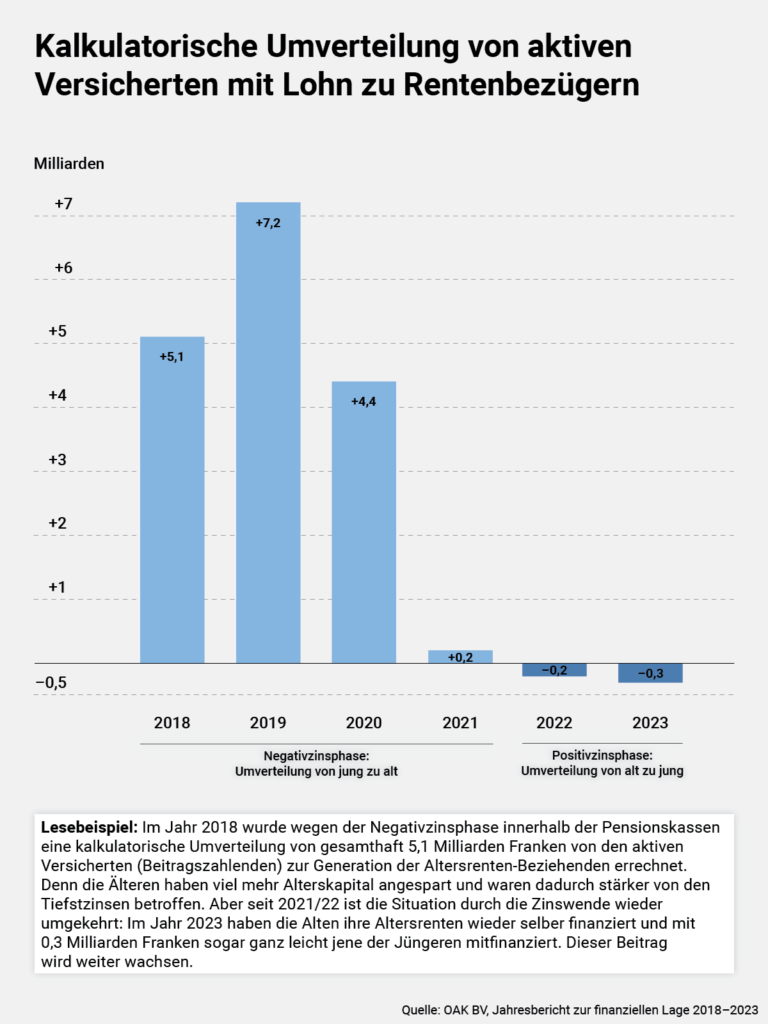

Von 2015 bis 2022 erhob die Schweizerische Nationalbank sogenannte Negativzinsen. Das bedeutet: Wenn Banken ihren Kapitalüberschuss bei der Nationalbank «parkierten», erhielten sie keinen Zins, sondern sie mussten ihr dafür maximal 1,75 Prozent «Parkiergebühr» entrichten. Damit sank indirekt auch das Niveau der Kapitalerträge für die Pensionskassen massiv. Wegen den viel höheren Alterskapitalien der Alten waren diese natürlich stärker betroffen als junge Versicherte. Eine Person von 30 Jahren hat vielleicht 50’000 Franken in der 2. Säule angespart. Bei Person im Alter von 65 Jahren sind es grössenordnungsmässig eher 500’000 Franken.

Die Oberaufsichtskommission Berufliche Vorsorge (OAK BV) des Bundes berechnet jedes Jahr die sogenannte kalkulatorische Ertragsverteilung zwischen jungen und alten Versicherten. Konkret: Die Ertragsverteilung zwischen den aktiven Versicherten (Lohnbeitragszahlenden) und Altersenten-Beziehenden. Während den ausserordentlichen Tiefst- und Negativzinsphasen resultierte in diesen Jahren innerhalb der Pensionskassen eine kalkulatorische Umverteilung von jung zu alt. Daraus entsprang der Ruf nach Senkung des Umwandlungssatzes und mithin der Altersrenten.

«Die Senkung des Umwandlungssatzes für die BVG-Einrichtungen im obligatorischen Bereich, wie sie die BVG-Vorlage vorsieht, ist nicht mehr nötig.»

Doch nach der Zinswende mit der Beendigung der Negativzinsphase 2021/2022 wendete sich auch die kalkulatorische Umverteilung. Seit 2022 finanzieren die Pensionierten ihre Altersrente wieder selbst und sie leisten sogar einen kleinen Beitrag an die aktiven Versicherten.

Die Umverteilung von jung zu alt hat sich gemäss offizieller Rechnung der OAK BV heute umgekehrt in eine (leichte) kalkulatorische Umverteilung von alt zu jung. Die Senkung des Umwandlungssatzes bei Pensionskassen im obligatorischen Bereich ist damit nicht mehr nötig!

3

Fazit: Darum braucht es ein Nein zur BVG-Vorlage am 22. September

- Die Senkung des Umwandlungssatzes für die BVG-Einrichtungen im obligatorischen Bereich, wie sie die BVG-Vorlage vorsieht, ist nicht mehr nötig. Denn die kalkulatorische Umverteilung von jung zu alt, die eine Zeitlang als Argument für die Rentensenkung gegolten hatte, hat sich normalisiert und seit 2022 ist wieder eine leichte Umverteilung von alt zu jung im Gang.

- Die Verwaltungs- und Vermögensverwaltungskosten müssen in Zukunft mit einer einheitlichen, vergleichbaren Kennziffer für alle Pensionskassen erfasst und jährlich veröffentlicht werden Das Bundesamt für Statistik erfasst für die jährlichen Ausgaben der «Pensionskassenstatistik» ohnehin die Daten, aber publiziert nur die zusammengefassten Als vergleichbare Kennziffern für das Total der Vermögensverwaltungs- und Verwaltungskosten kommen entweder ihr jährlicher Prozentanteil an der Kapitalsumme oder der jährliche Frankenbetrag pro Kopf Versicherte (Beitragszahlende und Rentenbeziehende) in Frage.

Heute versickern durchschnittlich rund 1500 Franken pro Versicherten und Jahr in der Finanzindustrie und (zum kleinen Teil) in der Kassenverwaltung. Das sind im Durchschnitt 0,7 Prozent der gesamten Kapitalsumme und somit zu viel. Auch daran ändert die BVG-Vorlage nichts.

- Der sogenannte Teilzeitlerinnen-Teil der BVG-Vorlage zum Koordinationsabzug ist richtig und unbestritten. Er muss nach der Ablehnung der Vorlage unverzüglich ins Gesetz (BVG) aufgenommen Dieser Reformteil mit einer neuen Berechnung des Koordinationsabzugs (hier nicht näher beleuchtet) unterstützt längerfristig die kleinen Lohneinkommen unter rund 22‘000 Franken von Teilzeitarbeitenden oder Frauen mit gebrochenen Berufskarrieren. Ich halte diesen Revisionsteil für eine echte Verbesserung für Niedrigeinkommen und er ist nahezu unbestritten.

Rudolf Strahm, war SP-Nationalrat, und eidgenössischer Preisüberwacher. Er war sieben Jahre SP-Zentralsekretär wirkte vier Jahre als Präsident des bernischen und 13 Jahre als Präsident des Schweizerischen Mieterinnen- und Mieterverbandes (Deutschschweiz).

Die Kolumne ist eine «Carte Blanche» und widerspiegelt die Meinung des Autors.

Danke Rudolf Strahm. Verständlich, kompetent und sachlich. Wäre schön, wenn sich diese drei Eigenschaften bei einer der Regierungs-Parteien in deren Leitbild wiederfinden würden. Leider verfallen die aktiven Parlamentarier zunehmend in den No-Brain Modus und lassen sich von Lobbyisten die Meinungen in den Mund legen.